Achtung!

Wir führen gerade Wartungsarbeiten durch.

Downloads, Login, Accounterstellung & Co funktioniert voraussichtlich von 21:00 bis 22:30 am 13.04.2021 nicht.

Wir entschuldigen uns für die Unannehmlichkeiten.

Was verbindet die staatlich geförderte Zukunftsvorsorge und ein Air Force Unglück?

April 2015. Ein Air Force Aufklärungsflugzeug fängt Feuer, bevor es überhaupt in die Luft steigt. Die 27 Menschen, die an Bord sind, schweben in Lebensgefahr. Glücklicherweise können alle Teammitglieder gerettet werden. Der entstandene Schaden am Flugzeug beträgt allerdings 62,4 Millionen Dollar. Was war der Auslöser für das Feuer?

Eine einzelne Schraube.

Die Schraube war zuständig für die Sauerstoffzufuhr. Sie wurde nicht komplett angezogen, was dazu führte, dass Sauerstoff austrat. Das wiederum machte es möglich, dass das Flugzeug Feuer fing. Eine einzelne, lose Schraube war der Grund für 62,4 Millionen Dollar Schaden.

Vermeintliche Kleinigkeiten können enorme Verluste verursachen. Du denkst dir vielleicht, es ist egal welche Vorsorge du hast – solange du überhaupt für die Pension vorsorgst. Doch genauso wie eine einzelne Schraube mehr als 60 Millionen Dollar an Schaden anrichtet, kann dir deine staatlich geförderte Zukunftsvorsorge zehntausende Euro kosten.

Es gibt eine alte und eine neue Version. Die alte Version gilt für alle Verträge die vor dem 01.08.2013 abgeschlossen wurden. Das Grundsystem ist bei beiden das gleiche. Der Staat fördert die Einzahlungen mit einer prozentuellen Prämie (mehr dazu weiter unten). Bei der alten Version werden 30 % bis 40 % in Aktien angelegt. Bei der neuen Version zwischen 15 % bis 60 % Prozent.

Je nach Alter, gibt es dann nochmal Sprünge nach unten. Die alte Version darf die Aktienveranlagung praktisch nur in Österreich machen. Bei der neuen Version müssen 60% der Aktienquote in Österreich sein. Genau hier liegt eines der folgenschweren Probleme.

Kleines Detail am Rande… die genaue Formulierung für den Aktienanteil lautet: “Die Börsenkapitalisierung des betreffenden EU- bzw. EWR-Landes, in dessen Aktien investiert wird, darf 40% des Bruttoinlandsproduktes in einem mehrjährigen Zeitraum nicht übersteigen.”

Die Quintessenz daraus ist, dass die Portfolios voll mit österreichischen Aktientiteln sind.

Wieso solltest du dich bei deiner Vorsorge so einschränken? Das wäre, wie wenn du den Rest deines Lebens immer im selben Restaurant essen gehen musst. Egal ob das Essen nach 2 Jahren nicht mehr gut schmeckt. Egal ob die Gerichte in 5 Jahren das Dreifache kosten. Egal ob du minderwertige Ware auf den Teller bekommst. Du kannst es nicht ändern, aber du musst dafür bezahlen.

Mehr dazu worauf’s bei deiner Altersvorsorge generell ankommt findest du in Teil 4 unseres ultimativen Finanzplanungsguides…

Genau so wenig, wie du für immer ins selbe Restaurant gehen willst, wenn sich die Preise und die Qualität verändern, willst du alles in Österreich anlegen. Risikostreuung bedeutet nicht, in 30 verschiedene Unternehmen in Österreich zu investieren. In dem Fall ist es egal ob wir zu 100% in Österreich oder zu 60% in Österreich sind. Beides ist zu viel.

Das Bruttoinlandsprodukt von Österreich macht ca. 0,5 – 1 % des gesamten BIPs der Welt aus. Ein rational denkender Investor, der sein Risiko senken will, würde also ca. 0,5 – 1 % in Österreich anlegen. Wieso also 60 oder 100 % in Österreich investieren? Wie viel mehr Möglichkeiten haben wir, wenn wir NICHT auf Österreich beschränkt sind? Wie viel mehr Rendite können wir erzielen?

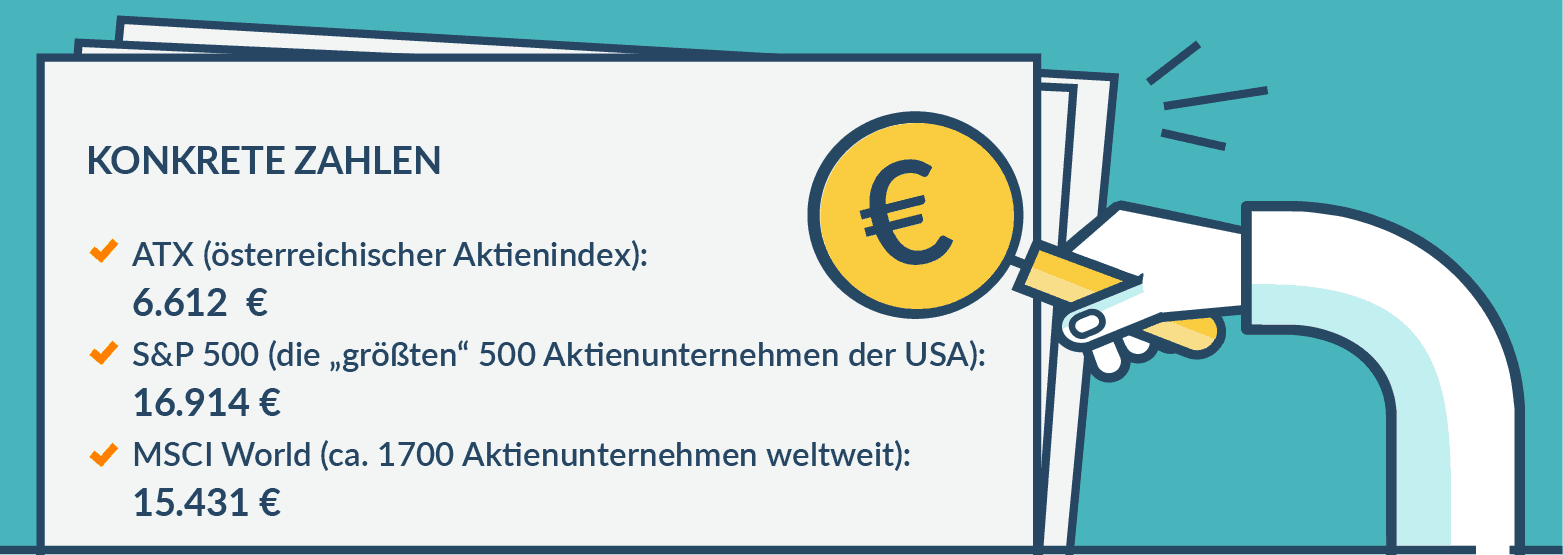

Wenn wir kurz vor der Krise Mitte 2007 eingestiegen sind und bis März 2017 (wir haben diesen Artikel im März 2017 geschrieben, deshalb der Vergleich; Update aus dem Jahr 2022: der ATX hat die Höchstwerte aus 2007 noch immer nicht erreicht) rechnen, ergeben sich folgende Werte wenn wir 10.000 € am 01.03.2007 investiert hätten:

Als Kurschart sieht der Spaß dann so aus…

Sieht ein bisschen wie ein Horrorfilm für ATX-Anleger aus, aber leider handelt es sich nicht um einen fiktiven Film sondern um die Wahrheit (Chart von März 2007 bis März 2017).

Wenn wir weltweit anlegen können, dann werden wir über lange Zeiträume IMMER bessere Ergebnisse erzielen, als wenn wir nur in Österreich anlegen. Kann es sein, dass der ATX mal ein Jahr hat, bei dem er besser abschneidet als die gesamte Welt?

Ja, selbstverständlich. Aber, dass der ATX über 30-50 Jahre besser abschneidet ist unmöglich. Selbst wenn ein Vertrag also ein paar Jahre gut gelaufen ist, hat er trotzdem die selben Probleme wie beschrieben.

Im März 2017 erhalten wir auf zehnjährige Staatsanleihen folgende Zinsen:

Die Werte sollen zeigen, dass aus dem Anleihenbereich keine großartige Rendite zu erwarten ist. Die Zinsen werden wieder steigen, nur das wirkt sich im ersten Moment negativ aus, da die bereits gekauften Anleihen dann weniger wert sind. Auch hier ein Update aus dem Jahr 2022: Bis zur Ukraine- und Energiekrise waren die Renditen der Staatsanleihen nach wie vor sehr mager. In der Folge sind die Renditen leicht angestiegen. Dies liegt aber auch daran, dass das Ausfallrisiko gestiegen ist. Der jahrzehntelange Bullenmarkt bei Anleihen ist unserer Ansicht nach mehr oder weniger vorbei. An der grundsätzlichen Situation der staatlich geförderten Zukunftsvorsorge hat sich also nichts verändert.

Wir verschenken kostbare Zeit und Zinsen/Rendite. Sieh dir selbst an, was 2, 4 oder 6 % Rendite bei langen Laufzeiten an Unterschied bewirken.

Du beginnst mit Jahren und legst jeden Monat zur Seite bis du bist.

| 2% Verzinsung: | ||

| 4% Verzinsung: | ||

| 6% Verzinsung: |

Mehr Rendite ist kein netter Nebeneffekt, sondern ein Muss.

Ob unflexibel oder nicht ein gravierender Nachteil ist, hängt von der persönlichen Situation und Einstellung ab. Du kannst generell NUR eine Rente in Anspruch nehmen (=monatliche Auszahlung). Sobald du einmalig Geld aus dem Vertrag nehmen willst musst du die Gewinne mit 27,5% KESt nachversteuern.

Böse Zungen würden jetzt behaupten, es gibt eh nicht viel zum Versteuern, da sie wenig Gewinne abwirft. Das hilft dir aber natürlich auch nicht. Zusätzlich darfst du dann auch noch Teile der staatlichen Förderung zurückzahlen.

Aktuell (2017) beträgt sie 4,25% (maximal 6,75%). Hört sich im ersten Moment toll an. Die Förderung gibt es aber NUR auf die eingezahlten Beträge und sie ist nach oben gedeckelt. Im Moment werden Einzahlungen über ca. 225 € monatlich nicht mehr gefördert. Auch hier ein Update aus dem Jahr 2022: An der Förderung hat sich nichts geändert. Die steht nach wie vor bei 4,25%. Der maximal förderbare Betrag liegt jetzt bei ca. 260 €.

Die Deckelung ist aber nicht das Problem, sondern die Tatsache, dass nur die Einzahlungen gefördert werden und NICHT das angehäufte Kapital. Sehen wir uns ein konkretes Rechenbeispiel an.

Das bedeutet, dass du über 40 Jahre ca. 2040 € an Förderung vom Staat bekommst. Prozentuell reden wir hier ca. von 0,3% Rendite p.a. über 40 Jahre, die dir die Förderung bringt. Wenn wir uns die Werte von ATX, S&P 500 und MSCI World von oben ansehen dann wird relativ schnell klar, dass das nicht attraktiv ist.

Wenn wir auf der ganzen Welt anlegen können, dann werden wir definitiv mehr als 0,3% p.a. an Unterschied rausholen. Was noch hinzukommt: Die Förderung wurde bereits einmal halbiert. Ob es diese Förderung ewig gibt oder nicht, steht in den Sternen.

Im Grunde ist es so, wie wenn dir ein Arbeitgeber einen 2040 € Unterschriftsbonus anbietet (wenn du 40 Jahre bei der Firma bleibst), du dafür aber garantiert über dein gesamtes Arbeitsleben viel weniger verdienst . Außerdem kann er nach Belieben den Unterschriftsbonus kürzen.

Ja, die gibt es. Wir haben dazu bereits einen eigenen Artikel geschrieben. Die Quintessenz ist: Sicherheit hat nichts mit Kapitalgarantie zu tun. Bei dem Thema Altersvorsorge schränkt eine Kapitalgarantie in vielen Fällen sogar ein.

Sorg nicht einfach irgendwie für deine Pension vor. Du kannst enorm viel Geld verschenken oder gewinnen.

1. Falls du bereits einen Vertrag hast, dann musst du nicht verzweifeln. Du kannst das Feuer löschen. Die meisten staatlich geförderten Verträge haben eine Bindung von 10 Jahren. Du musst allerdings nicht laufend einzahlen, sondern kannst die Einzahlungen jederzeit stoppen.

2. Hol‘ dir unseren ultimativen Finanzplanungsguide.

3. Egal ob du einen aktuellen Vertrag hast oder nicht. Sprich mit uns, wenn du mehr darüber wissen willst worauf es bei deiner persönlichen Pensionsvorsorge als Akademiker wirklich ankommt. Sieh dir an wie du in weniger als 1 Stunde – ohne Kosten – dein (Finanz)leben optimieren kannst.