Achtung!

Wir führen gerade Wartungsarbeiten durch.

Downloads, Login, Accounterstellung & Co funktioniert voraussichtlich von 21:00 bis 22:30 am 13.04.2021 nicht.

Wir entschuldigen uns für die Unannehmlichkeiten.

Was haben Hollywood Sommerblockbuster und die private Unfallversicherung gemein?

Eine Vielzahl von Hollywood-Studios konzentriert sich darauf, ihre vermeintlich erfolgreichsten Filme im Sommer herauszubringen. Die Chance im Sommer ein größeres Publikum zu erreichen ist so viel größer… Zumindest glaubten das die Hollywood Studios. Bis American Sniper kam.

American Sniper wurde im Jänner veröffentlicht. Filmveröffentlichungen im Jänner galten bis dahin als vorprogrammierte Flops. Der Film spielte in den USA 350 Millionen Dollar ein und war ein Riesenhit. Studien haben inzwischen ebenfalls gezeigt, dass der Grund warum die Einspielergebnisse im Sommer meist höher sind, einfach nur daran liegt, dass die Studios den Großteil ihrer Blockbuster im Sommer veröffentlichen und an nichts Anderem.

Die Filmstudios lagen für lange Zeit falsch bis ihnen durch Filme wie American Sniper gezeigt wurde, dass es auch anders geht.

Die meisten Menschen glauben, dass sie gut versichert sind. Doch sie sind es nicht. Sie wissen nicht, dass sie in den meisten Fällen zu viel bezahlen oder vielleicht total falsch versichert sind.

Während du das liest, denkst du dir vielleicht: Ja, das sind die Anderen. Bei mir passt das alles. Sorry, du wirst das nicht gerne hören, aber die Chance, dass du falsch liegst ist extrem hoch. Analysieren wir warum.

Bevor wir das machen – falls du dir lieber ein Video ansehen möchtest, dann gibt es diesen Artikel auch im Videoformat:

Wir machen hier in Textform weiter 😊

Egal ob du selbständig, angestellt oder geringfügig angestellt bist – staatlich bist du unfallversichert. Doch das hört sich besser an, als es ist. Denn die staatliche Absicherung hat 2 große Probleme:

Das heißt, im worst case schaust du komplett durch die Finger und im best case erhältst du eine monatliche Rente, die nicht all zu hoch ist. Wie baust du da beispielsweise ein Haus um, um es barrierefrei zu machen?

Egal ob du diese dann für den Hausumbau, falls du im Rollstuhl sitzt, für ein umgebautes Auto oder spezielle Prothesen verwendest. Neben dem gesundheitlichen Problem soll nicht auch noch ein finanzielles Problem entstehen. Was bekommst du jetzt in welchem Fall? Das hängt natürlich vom Anbieter ab, aber ein typischer Vergleich sieht folgendermaßen aus.

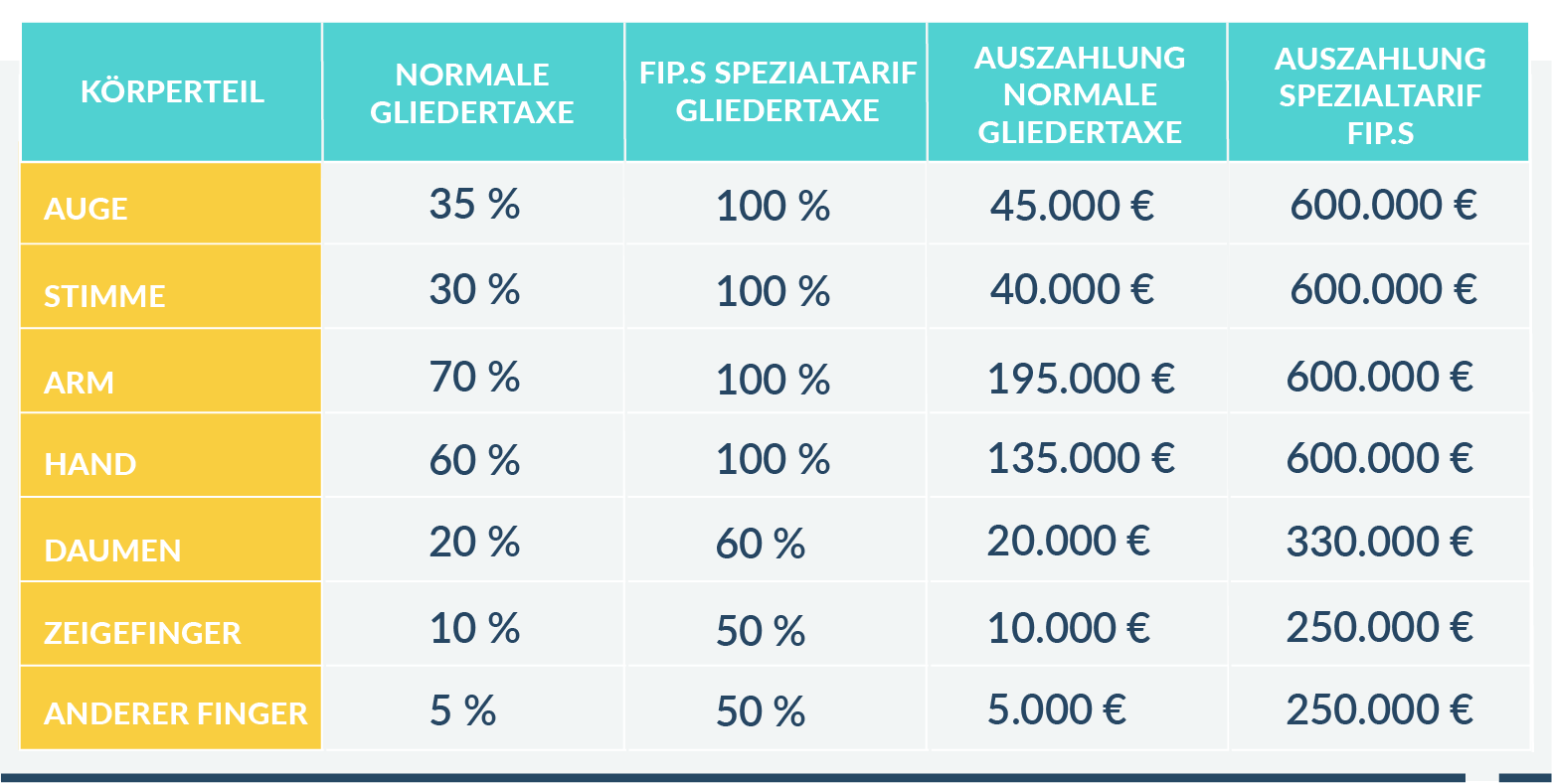

Preislich sprechen wir hier von ca. 16 Euro im Monat (in beiden Fällen). Links siehst du eine typische österreichische “Gliedertaxe” – die meisten Anbieter bewegen sich in diesem Bereich. Die Gliedertaxe sagt einfach nur aus wie viel bekommst du im Falle eines Unfalls wenn du das jeweilige Körperteil oder die Funktion davon verlierst. Leicht makaber, aber so ist es. Rechts siehst du die Auszahlungen, die du als AkademikerIn haben kannst.

Ca. 18x höhere Auszahlungssumme bei Fingern, mehrere hunderttausend Euro mehr bei der Stimme, volle Auszahlungssumme bei einem Auge, Hand, Arm, usw.

Der Fokus liegt dabei bewusst auf den Sinnen & Körperteilen, die du auch im Job brauchst. Inzwischen haben wir bei mehreren Anbietern Spezialgliedertaxen ausverhandelt. Dort sind dann gewisse Bereiche sogar noch besser abgesichert. Je nach Bundesland & Beruf geht es preislich sogar noch günstiger als vorhin erwähnt.

Falls du schon unseren ultimativen Finanzplanungsguide für Jungakademiker zum Jobeinstieg gelesen hast, dann war das meiste in dem Artikel bisher ein bisschen Wiederholung für dich (Part 2 beschäftigt sich ja mit dem Thema “Welche Versicherungen brauchst du als JungabsolventIn wirklich?”).

Falls du den Guide noch nicht hast…

Dort erfährst du worauf’s für dich als AkademikerIn wirklich ankommt wenn’s um Versicherungen, Geldanlage, Vorsorge & Co geht.

Du hast am Ende des Artikels nochmal die Möglichkeit für den Download 🙂

Eine gute Gliedertaxe ist das Entscheidende für deine Unfallversicherung – egal was dir Marketingmaterialien oder “Experten” sonst so weiß machen wollen.

Dabei geht es darum, dass zum Beispiel die Kosten einer Hubschrauberbergung, kosmetische OPs, Zahnersatz & Co nach einem Unfall nicht an dir hängen bleiben. Diese Dinge sind zwar nicht existenzbedrohend, aber sinnvolle Ergänzungen.

Welche Zusatzpakete solltest du unbedingt vermeiden?

Anmerkung: Bei manchen Anbietern einer privaten Unfallversicherung in Österreich sind gewisse Zusatzpakete fix inkludiert. Die kannst du dann also gar nicht ausschließen. Wenn die Variante trotzdem die beste Variante ist, dann muss man damit leben. Wenn man die Dinge aber ausschließen kann, dann sollte man das im Großteil der Fälle auch tun.

Sie ist meistens Geldverschwendung.

Die Unfallrente bekommst du bei den meisten Anbietern zB ab 35% oder 50% Invalidität. Du benötigst sie aber nur, wenn du nicht mehr arbeiten kannst. Denn dann brauchst du eine monatliche Rente. Dafür ist allerdings die Berufsunfähigkeitsversicherung da – diese deckt nämlich nicht nur bei Unfall, sondern auch bei allen Krankheiten oder Burnout.

Wie viele Leute können aufgrund eines Unfalls dauerhaft nicht mehr arbeiten? Es sind weniger als 10%. Also ist eine Unfallrente eher etwas, bei dem sich Versicherer über Mehrprämie freuen, du aber für etwas bezahlst, das du so nicht brauchst.

Wenn du aus gesundheitlichen Gründen keine Berufsunfähigkeitsversicherung bekommen solltest, dann ist die Unfallrente auch nicht wirklich sinnvoll, sondern eine höhere Versicherungssumme (bei der Einmalsumme) zu empfehlen. Die Einmalsumme bekommst du nämlich sofort in voller Höhe. Bei einer Rente verteilt sich die Auszahlung auf die gesamte Laufzeit. 300.000 € zeitnah (oder wie hoch die Summe dann auch ist) zu bekommen ist definitiv besser als die Verteilung auf 30 Jahre. Natürlich passt der Vergleich nicht pauschal für alle Fälle, aber im Großteil der Fälle ist das ein weiterer Grund, der gegen die Unfallrente spricht.

Kennst du die tollen Marketingslogans wie: “Knochenbruchpauschale gratis mitversichert”?

Du bekommst dann für einen Knochenbruch 500,— €. Hört sich im ersten Moment ja cool an, aber in Wahrheit wurde das natürlich in die generelle Kalkulation schon reingerechnet. Wenn du wirklich nachdenkst, dann ist das eigentlich total sinnlos. Denn was ändern 500 €, wenn du dir etwas brichst?

Natürlich ist es im ersten Moment nett, aber dein Leben verändert es nicht. Dafür schließt du keine private Unfallversicherung ab. Wenn du allerdings deinen Daumen verlierst und 200.000 € mehr bekommst, dann verbessert das deine Situation deutlich. Bezahle also nicht für Dinge, die nicht notwendig sind.

Wenn du das versichert hast, dann bekommen deine Angehörigen zum Beispiel 10.000 €, wenn du aufgrund eines Unfalls umkommst.

Das ist einer der sinnlosesten Bausteine einer privaten Unfallversicherung. Wenn du noch keine Kinder hast oder einen Partner, der von dir abhängig ist, dann brauchst du generell keinen Ablebensschutz.

Denn was sind 10.000 € und was bringt es deinen Kindern, wenn sie das NUR bei einem Unfall bekommen? Überspitzt ausgedrückt heißt das, dass sich deine Kinder wünschen müssten, dass wenn du schon stirbst, dann hoffentlich bei einem Unfall. Ansonsten bekommen sie nämlich gar keine finanzielle Unterstützung.

Wenn eine Todesfallabsicherung notwendig ist, dann immer als Solo-Versicherung, die auch bei Krankheiten und allen anderen Ursachen bezahlt. Und dann nicht nur 10.000 €, sondern mindestens das Zehn- oder Zwanzigfache davon.

Völlig egal ob wir von Spitalgeld oder Taggeld im Krankenhaus sprechen…

Taggeld bedeutet, dass du pro Tag, den du im Krankenhaus verbringst, Geld bekommst. Sagen wir, du bekommst zum Beispiel 25 € pro Tag. Es wird dein Leben nicht verändern, ob du nach 5 Tagen Krankenhausaufenthalt 125 € bekommst oder nicht. Vor allem kostet der Spaß ja auch etwas.

Die einzigen Berufsgruppen, für die Taggeld allgemein vielleicht Sinn macht, sind Berufsgruppen, die einen großen Anteil ihres Einkommens aus Trinkgeld beziehen.

Ob Kreditkarte, Alpenverein oder ÖAMTC es geht hier meistens um Bergekosten. Du hast in 99% der Fälle keine Auszahlung für dauerhafte Invalidität. Bergekosten kannst du problemlos bei der Unfallversicherung miteinschließen. 20.000 € Bergekosten kosten im Durchschnitt 10 € pro Jahr. Somit sind die meisten Mitgliedschaften aus der Sicht der Unfallversicherung nicht das Entscheidende.

Vor allem gelten die Bergekosten aus den Mitgliedschaften manchmal NICHT bei Arbeitsunfällen oder bei Unfällen bei dir zuhause. Das bedeutet, dass du die Bergekosten in einer privaten Unfallversicherung sowieso brauchst. Das bedeutet übrigens nicht, dass die Mitgliedschaften an sich nicht zu empfehlen sind. Naturfreunde, Alpenverein & Co zu unterstützen, weil du selbst viel in den Bergen unterwegs bist, halte ich für super. Es „nur“ zu machen, weil du eine Versicherungsleistung bekommst, ist nicht wirklich notwendig oder vorteilhaft für dich.

Als Kinogeher bist du teilweise dazu verdonnert im Sommer nur die typischen Blockbuster vorzufinden – da die Studios noch immer an den alten Mythos glauben. Sorry, das können wir auch nicht ändern.

Hol dir vorab entweder unseren ultimativen Finanzplanungsguide…

Oder wenn du gleich im Detail für dich wissen willst, wie du bei deiner Unfallversicherung, allen anderen Absicherungen und Geldthemen Spezialdeals für dich als Akademiker bekommst…

Dann klicke auf den Link und sieh dir an was wir für dich machen können.