Achtung!

Wir führen gerade Wartungsarbeiten durch.

Downloads, Login, Accounterstellung & Co funktioniert voraussichtlich von 21:00 bis 22:30 am 13.04.2021 nicht.

Wir entschuldigen uns für die Unannehmlichkeiten.

Goro Yoshida reparierte Kameras (und warum das für deine Finanzen spannend ist)…

Unter anderem nahm er eine Leica II 35 mm Kamera auseinander, um sich jeden einzelnen Teil anzusehen. Was er entdeckte überraschte ihn.

Die Kamera bestand aus keinen wirklich hochwertigen Teilen. Doch die Leica Kameras waren sehr teuer. Goro war verärgert. Also entschied er sich seine eigene Kamera basierend auf der Leica II zu machen. Der erste Prototyp war 1934 fertig. Yoshida nannte sie Kwanon, nach der buddhistischen Göttin des Mitgefühls. Aus Kwanon wurde übrigens Canon.

Der große Unterschied zwischen seiner Kamera und der Leica II war, dass die “Kwanon” viel günstiger war. Das Preis-/Leistungsverhältnis war für seine Kunden viel besser.

In vielen Fällen wirst du deine aktuellen Verträge durch günstigere UND bessere Verträge ersetzen können. Wie viel besser?

Genau das kannst du dir in diesem Artikel ansehen. Wir haben sechs Verträge der letzten Wochen genommen und zusammengefasst, um wie viel besser es geht… Alles von echten Klienten und echten Verträgen (nur die Namen verraten wir natürlich nicht). 😉

Sehen wir uns also Vergleiche zur Unfallversicherung, Haushaltsversicherung, Berufsunfähigkeitsversicherung und Altersvorsorge an.

Oder: So groß ist der Unterschied zwischen unserer Spezialgliedertaxe für Uni- und FH-Absolventen und “normalen” Verträgen

Ausgangssituation:

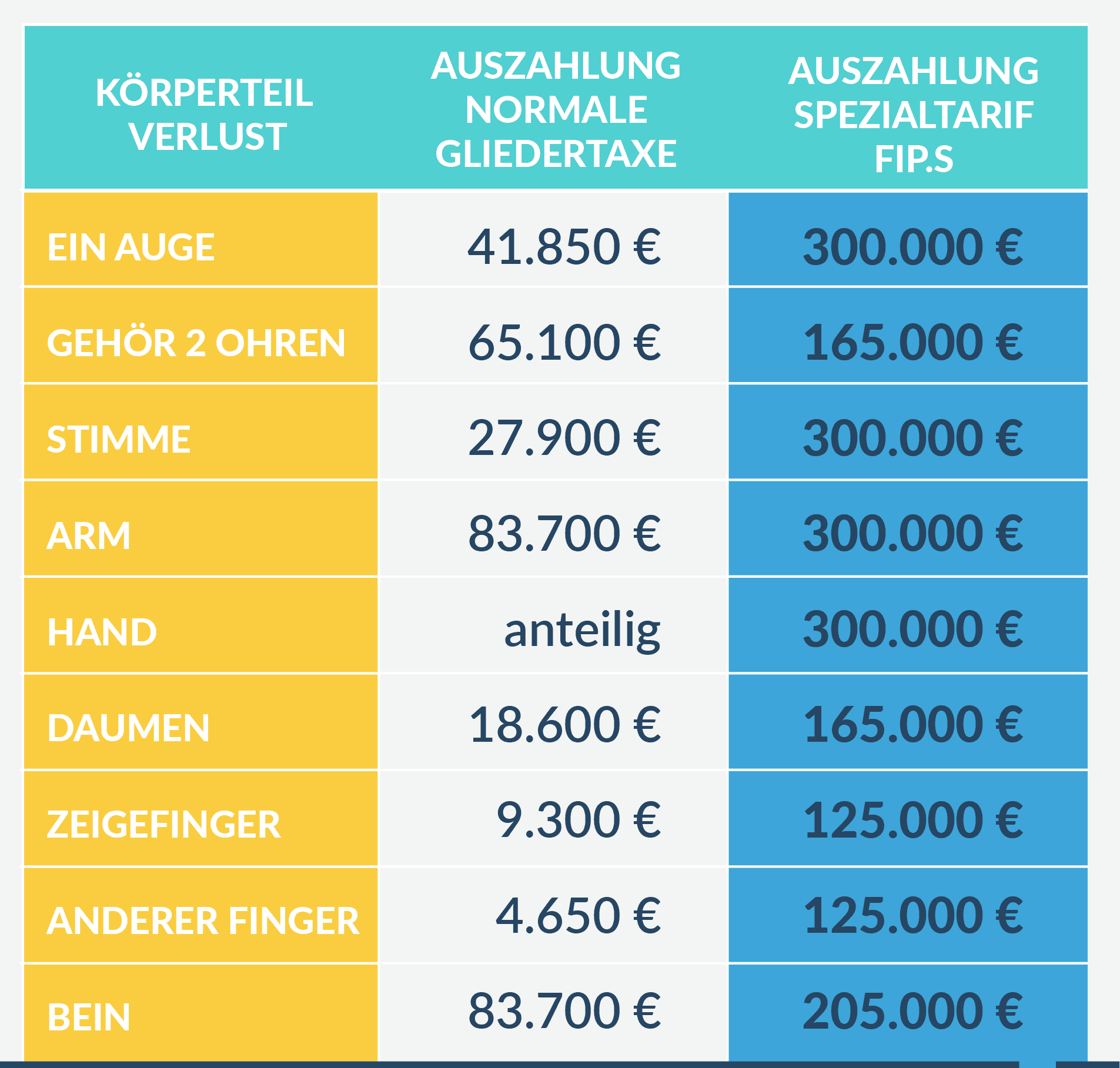

Es geht um eine Familienunfallversicherung für Mann, Frau & Kind. Der entscheidenste Teil einer Unfallversicherung ist die “Gliedertaxe”. Das heißt, wie viel im Fall einer Dauerinvalidität (infolge eines Unfalls) ausbezahlt wird.

Das sagt jetzt aber natürlich noch nicht viel aus.

Die Variante bei Versicherung XY kostete 20,78 € monatlich. Unsere Spezialvariante kostete 19,92 € monatlich.

(Anmerkung: Wir haben die Familie dann insgesamt “höher” versichert, da die 300.000 € in vielen Fällen zu wenig sind, aber für den direkten Vergleich ist die Übersicht sehr hilfreich).

Ausgangssituation:

Hier haben wir ein Pärchen.

Pro Person wurde hier für die Leistungen 26 € monatlich bezahlt. Die Spezialvariante von uns kostet 16,72 € pro Monat.

In absoluten Zahlen sprechen wir hier von einer Ersparnis von etwas über 220 € im Jahr. Das ist aber gar nicht so sehr das Entscheidende. Der Leistungsunterschied ist das was wirklich zählt. Wenn tatsächlich einer der beiden beispielsweise den ganzen Ringfinger durch einen Unfall verliert, dann bekommen sie 25 x so viel (250.000 € statt 10.000 € an Auszahlung). Bei der Hand bekommen sie mehr als 3 x so viel, beim Daumen mehr als 8 x so viel.

Falls du dich also fragst, was der reine Produkt-Unterschied zwischen FiP.S-Spezialtarifen und “normalen” Tarifen aus Vergleichsportalen oder von Versicherungsvertretern / Banken ist…

Falls du deinen eigenen Vertrag checken lassen willst oder noch gar keine Unfallversicherung hast, dann solltest du deine kostenlose Finanzplanung starten.

Hier erfährst du mehr dazu was wir für dich als Uni- oder FH-Absolvent machen können.

Oder: 30-50 % Preisunterschied sind keine Seltenheit.

Ausgangssituation:

Unser Klient wohnt alleine in Wien in einer 45 m² Wohnung.

Sein aktueller Vertrag hat eine Versicherungssumme für den Haushalt von ca. 42.000 € und eine Privathaftpflichtversicherungssumme von 1,5 Mio €.

Er bezahlt für die Versicherung aktuell 123 € jährlich bei einem großen Versicherungsunternehmen. Der Vertrag hat keine speziellen Deckungsbausteine. Es handelt sich um eine ganz normale Haushaltsversicherung.

Preislich wären 95,77 € im Jahr möglich.

Zusätzlich zu oben hat der Klient:

Wenn wir das alles weggeben, um die Leistung ähnlich darzustellen wie beim Angebot oben, dann kommen wir auf eine Prämie von ca. 62 €. Wir sprechen also von einer Ersparnis von ca. 50 Prozent. Selbst bei der Variante mit viel mehr Deckung spart sich unser Klient über 20 %.

Ausgangssituation:

Unsere Klienten wohnen in der Steiermark in einer 81 m² Wohnung.

Der aktuelle Vertrag unseres Pärchens kostet 23,11 € monatlich. Die Versicherungssumme ist etwas über 70.000 €.

Du ahnst vermutlich schon in welche Richtung es geht…

Es wäre eine Prämie von 13,05 € möglich.

Auch hier wäre das wieder mit den obigen Leistungen. Nur das diesmal die Versicherungssumme um ca. 15.000 € höher wäre (aber das ist auch hier nicht der ausschlaggebende Punkt).

Die Ersparnis ist in dem Fall also bei ca. 43 % oder über 120 € im Jahr.

Es fehlt nicht bei allen Verträgen um so viel wie bei den zwei Besprochenen. Preis-/leistungstechnisch ist aber fast immer eine Verbesserung möglich.

Falls du deine Verträge einem Akademiker-Check unterziehen willst, dann solltest du mit deiner Finanzplanung starten. Hier erfährst du mehr.

Hol‘ dir den ultimativen Finanzplanungsguide für Uni- und FH-AbsolventInnen:

Oder: Schlechte Bedingungen und zu hohe Prämie sind leider keine Seltenheit

Es ist relativ selten, dass jemand zu uns kommt und bereits eine Berufsunfähigkeitsversicherung hat. Ab und an passiert es doch und leider passt die Deckung in 80 % der Fälle nicht.

Unsere Klientin hatte eine Berufsunfähigkeitsversicherung bei einem der größeren österreichischen Versicherer. Ihre Rente für den Berufsunfähigkeits-Fall war 1.400 € monatlich bis 60 Jahre. Sie bezahlte dafür 45,90 € monatlich.

Die 1.400 € bekommt sie um 28,52 € monatlich.

Außerdem kann sie die Bedingungen massiv verbessern. Eine spezielle Verbesserung möchte ich herauspicken, da sie im Fall der Fälle gravierende Folgen gehabt hätte.

Was heißt das?

Die Leistungsdynamik bedeutet, wenn sie berufsunfähig wird, dann erhöht sich ihre Rente (in dem Fall die 1.400 € monatlich) jedes Jahr um zum Beispiel 3 %. Wenn sie also berufsunfähig wird, dann bekommt sie jedes Jahr 3 % mehr Rente. Das ist in den 28,52 € bereits eingepreist. Beim alten Vertrag, der fast 20 € pro Monat teurer ist nicht.

Ohne der Leistungsdynamik wäre der Preis auf unter 23 € gefallen.

Ich spar’ mir hier extra auf unsere Finanzplanung zu verlinken. Wenn du mit uns sprechen willst dann lies weiter oder scroll/wische wieder zurück nach oben. 😉

Oder: Bitte verschwende dein Geld nicht mit miesen Verträgen

Ausgangssituation:

Es handelt sich um eine staatlich geförderte Zukunftsvorsorge eines großen österreichischen Anbieters.

Und das in einer Phase in der die Börsen starke Zuwächse erzielten. Mehr ist dazu eigentlich gar nicht mehr zu sagen. So lässt sich auf jeden Fall nicht sinnvoll vorsorgen.

Wenn du wissen willst worauf’s bei der Altersvorsorge wirklich ankommt und welche Varianten du meiden musst, dann schau dir Teil 4 unseres ultimativen Finanzplanungsguides für Uni- und FH-Absolventen an.

Hol‘ dir gleich den gesamten Finanzplanungsguide für JungakademikerInnen:

An diesem Punkt denkst du dir möglicherweise noch…

Das war bei unseren Klienten in allen diesen Beispiele auch so…

Dein Bekannter oder Onkel meint’s vermutlich auch nicht böse. Er kann dir meistens gar nichts Besseres anbieten. Aber du solltest deshalb trotzdem nicht zu viel bezahlen und im Fall der Fälle dann schlechter gestellt sein.

Wenn du mehr zur kostenlosen Finanzplanung von uns erfahren willst, dann klicke den Button.

Wir beraten dich online, unverbindlich und ohne Bullshit 😉