Achtung!

Wir führen gerade Wartungsarbeiten durch.

Downloads, Login, Accounterstellung & Co funktioniert voraussichtlich von 21:00 bis 22:30 am 13.04.2021 nicht.

Wir entschuldigen uns für die Unannehmlichkeiten.

So wurde 2011 fast ein ganzes Dorf zu Millionären (und was das mit Geld investieren zu tun hat)…

Jedes Jahr zu Weihnachten gibt es in Spanien eine riesengroße Lotterie namens “El Gordo”. Das kleine Dorf Sodeto hatte 2011 so richtig Grund zum Feiern. 5 8 2 6 8 waren die magischen Zahlen, die ihnen einen Teil des fast eine Milliarde Euro großen Lotterietopfes sicherten. Das ganze Dorf (228 Einwohner) hatte gemeinsam an der Ziehung teilgenommen.

Na ja, bis auf einen Bewohner…

Costis Mitsotakis wohnte etwas außerhalb, am Ende der Straße. Die Ticketverkäufer hatten beim Verkauf auf ihn vergessen. Während also seine Freunde, Bekannten, einfach jeder im Dorf von einer Sekunde auf die andere zu Millionären wurden, war er plötzlich allein. Allein unter Millionären.

Costis hatte Pech.

Das kommt natürlich darauf an wie man “Unglück” definiert. Wenn’s darum geht, ob du Gewinne machst oder nicht, dann kannst du historisch betrachtet kein Pech haben. Selbst wenn du zu richtig unglücklichen Zeitpunkten investierst.

Treffen wir zuerst ein paar Grundannahmen.

Los geht’s mit…

Anmerkung: Bei 5 Jahren Anlagehorizont solltest du dein Geld speziell in Niedrigzinsphasen und bei bereits relativ lange steigenden Aktienmärkten gar nicht anlegen. Wir machen das jetzt trotzdem einfach mal.

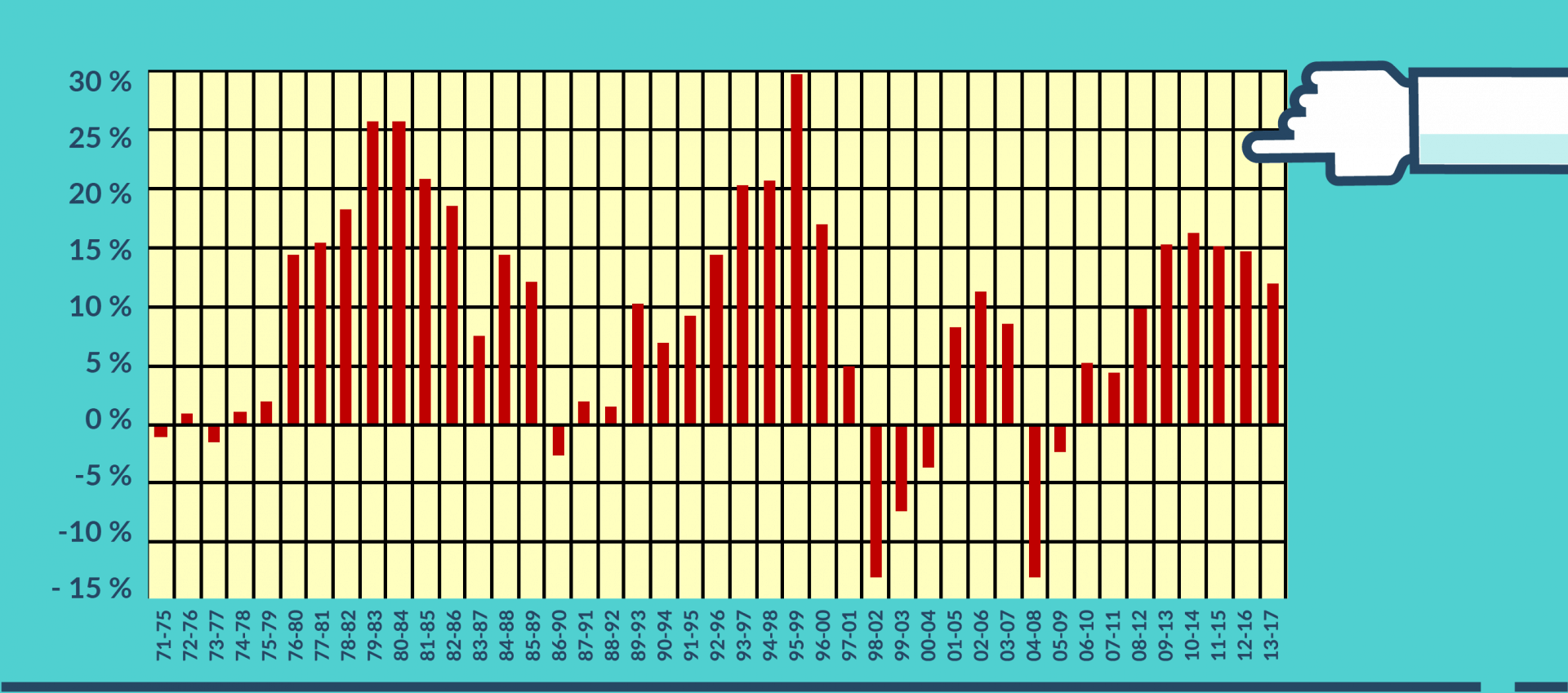

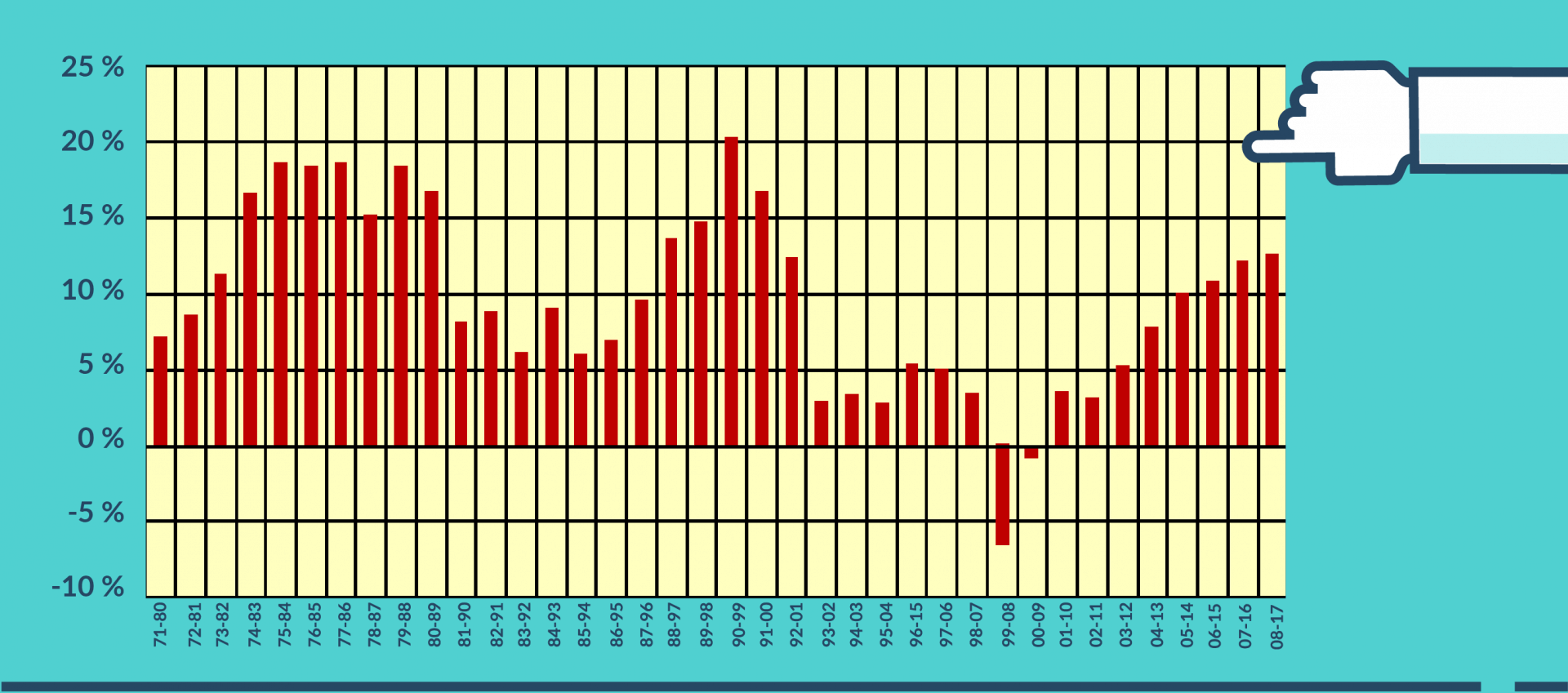

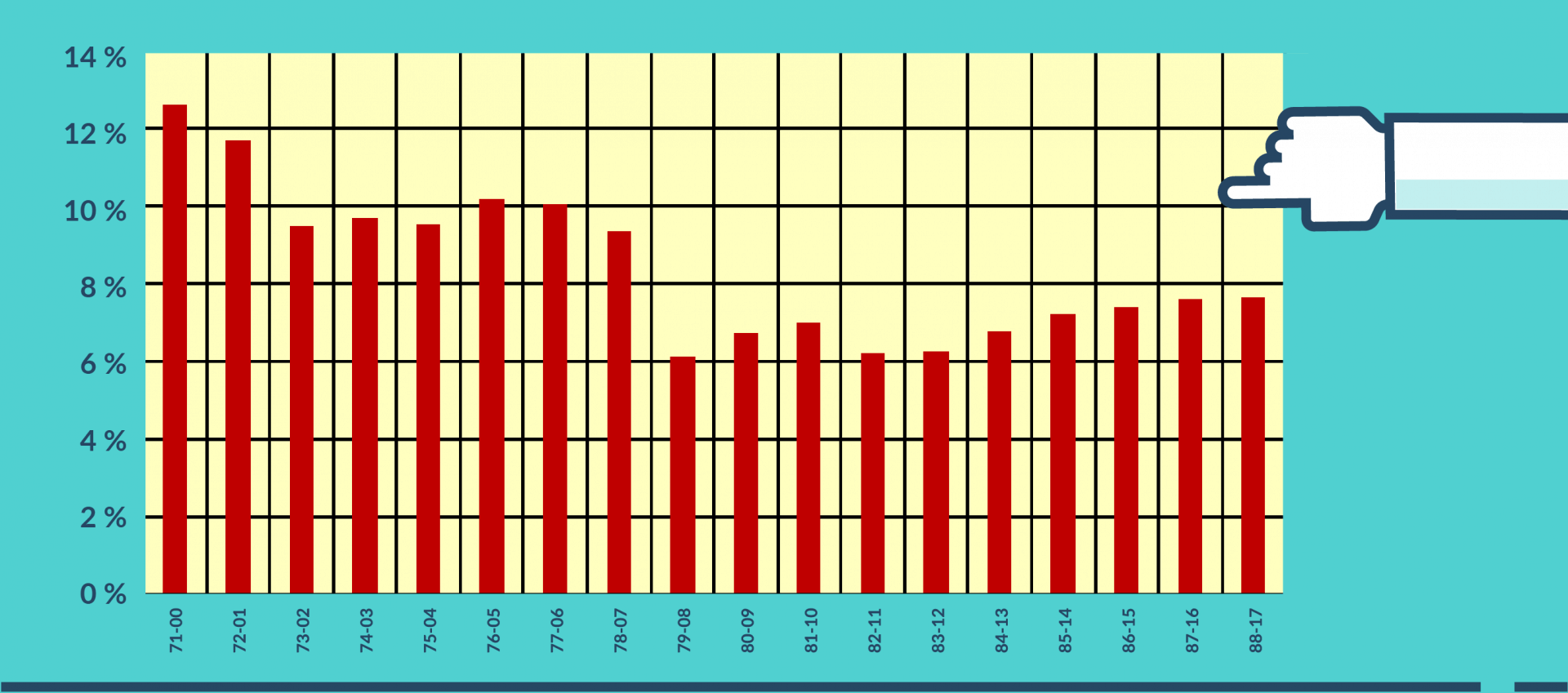

Wir nehmen hier an, dass wir 100 € monatlich sparen und betrachten dann die Performance pro Jahr dieser Strategie.

Das bedeutet, dass wir von 1971 bis 1975 leicht im Minus waren. Von 1980 bis Ende 1984 hätten wir im Durchschnitt über 25 % p.a. erzielt. Von 2004 bis Ende 2008 wären wir bei über 10 % Minus pro Jahr.

Wenn wir mit 5 Jahren Anlagehorizont unser Geld investieren, können wir also durchaus zu den Pechvögeln gehören.

Noch dramatischer ist das ganze natürlich, wenn wir einmalig investieren…

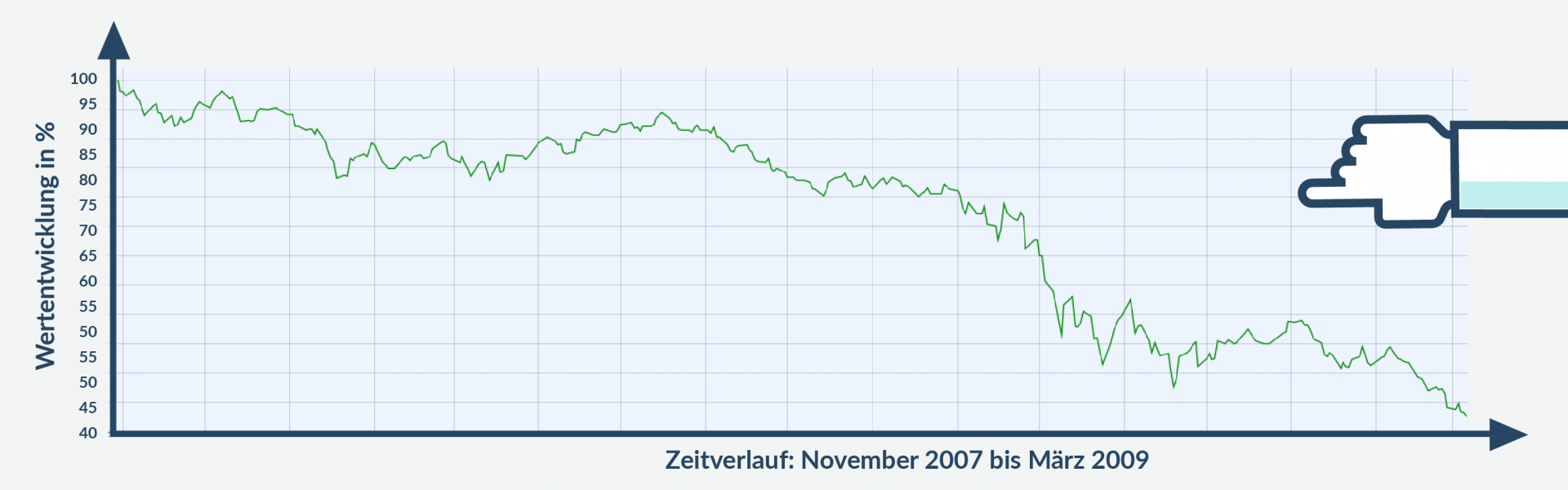

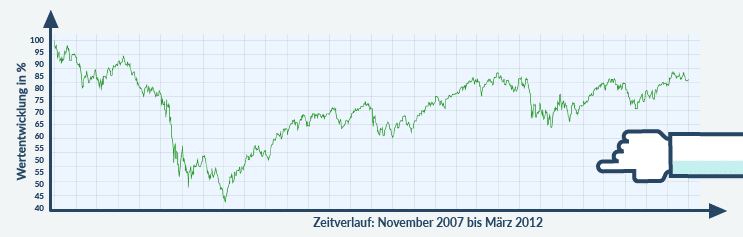

Das Chart bis zum 06.03.2009 hätte so ausgesehen…

Und aus den 10.000 € wären nach ca. 1,5 Jahren nur mehr 4.266 € geworden.

Der 30.10.2007 war der Höchstpunkt vor der Krise. Was wäre genau 5 Jahre später gewesen?

Wir sind noch immer hinten. Unsere 10.000 € sind jetzt 8.603 €.

Bei 5 Jahren Anlagehorizont wäre der 06.03.2004 als Startpunkt übrigens ziemlich uncool gewesen – denn dann wären wir 5 Jahre später beim absoluten Tiefpunkt der Krise (und zu dem Zeitpunkt über 35 % ärmer). Wir sind also wieder der Pechvogel.

Das alles zeigt uns eines jetzt recht deutlich:

Aber wie sieht’s mit 10 Jahren aus…

Wir betrachten diesmal natürlich 10-Jahreshorizonte.

Was wir sofort sehen: Es gibt nur mehr 2 negative Perioden. Von 1999 bis Ende 2008 und von 2000 bis Ende 2009. Der Grund ist relativ einfach – die Riesenkrise von 2007 bis 2009.

Nochmals: Vergiß nicht, wir sind hier durchgehend in 100 % Aktien investiert. Wenn unser Anlagehorizont 10 Jahre ist, dann würden wir hier natürlich bereits vorher die Aktienquote reduzieren (oder vielleicht gar nicht mit 100 % Aktienquote starten).

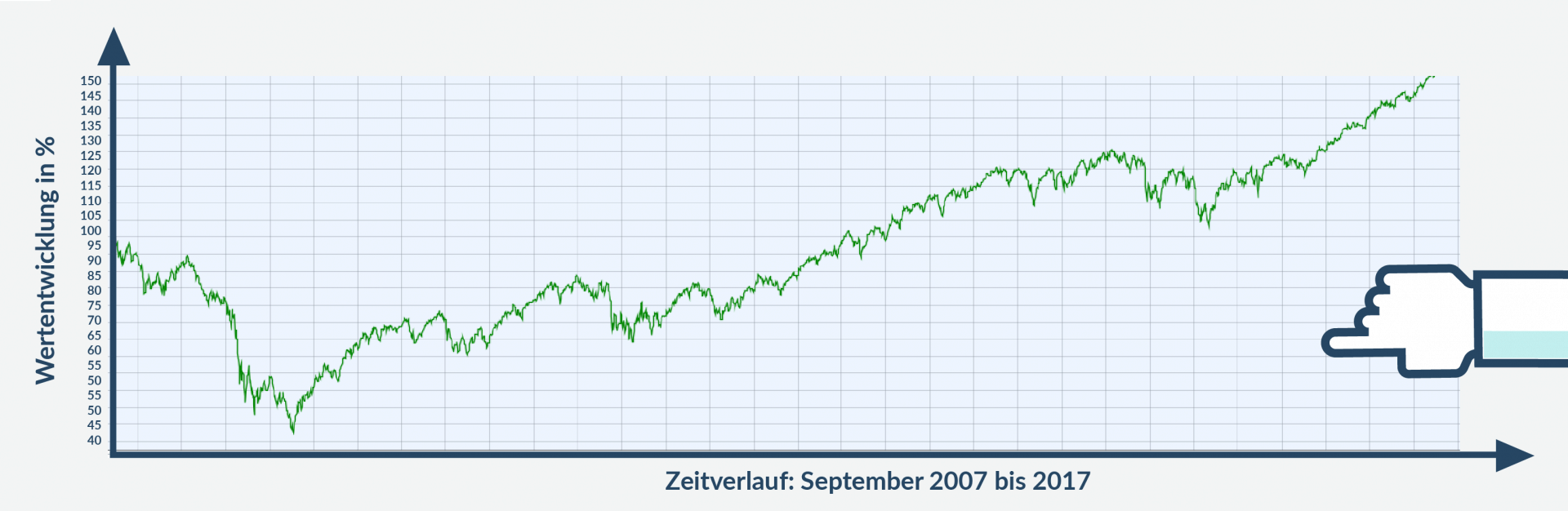

Sehen wir uns in dem Fall das Ergebnis nach 10 Jahren an.

Unsere 10.000 € sind jetzt 14.768 €

Wir sind in der Gewinnzone. 🙂 Und das obwohl wir einen der absolut schlechtesten Zeitpunkte für unser einmaliges Investment gewählt haben.

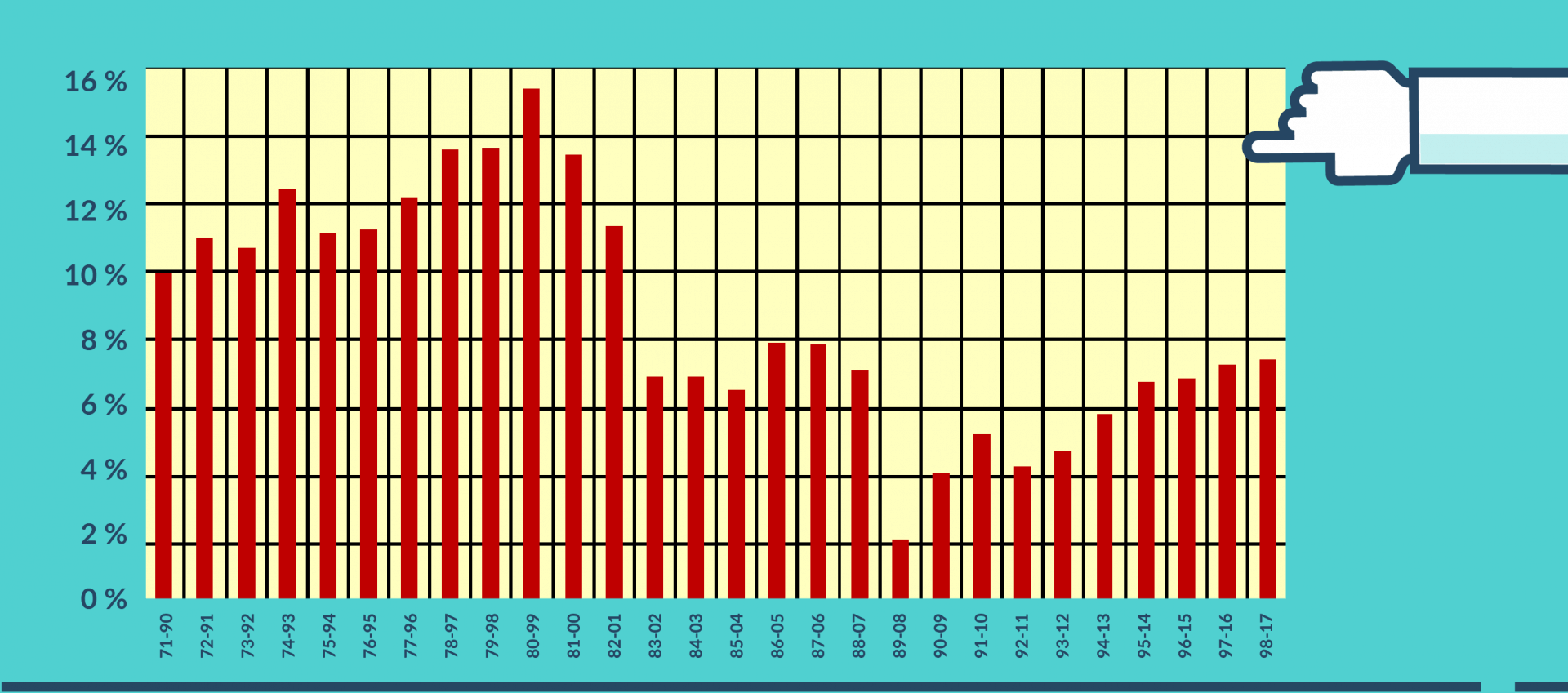

Wie sieht’s historisch aus, wenn wir 20 Jahre Zeit haben?

Sehen wir uns die Ergebnisse an…

Wie du sehen kannst, gibt es keine einzige negative 20-Jahresperiode. Das schlechteste Ergebnis hätten wir von 1989 bis 2008 erzielt. Ansonsten gibt es keine einzige 20-Jahresperiode in der wir nicht über 4 % p.a. erzielt hätten.

Wie sieht’s jetzt bei 30 Jahren aus?

Es gibt keinen einzigen 30-jährigen Anlagezeitraum in den letzten 50 Jahren, in dem du mit einer monatlichen Anlage im MSCI World schlechter als mit 6 % p.a. abgeschnitten hättest.

Und das mit allen Krisen der letzten 50 Jahre und bei durchgehender Aktienquote von 100 %.

Historisch betrachtet, wäre bei einer monatlichen 30-jährigen Anlage im MSCI World eine Rendite von 6,1 % p.a. die schlechteste Anlageperiode in den letzten 50 Jahren gewesen.

Noch immer ziemlich cool, für den Pechvogel, oder?

Du denkst dir im Moment vielleicht:

Stimmt, das sind sie nicht. Keiner kann dir versprechen, dass wir die nächsten 30-40 Jahre auch 6 % im Durchschnitt erzielen. Die Wahrscheinlichkeit, dass wir einen guten Gewinn machen, ist aber sehr hoch.

Wenn ein 50-jähriger weltweiter Atomkrieg oder die Zombie-Apokalypse ausbricht, dann haben wir natürlich ein Problem. Das Problem besteht aber, egal ob wir unser Geld in Aktien, Anleihen, Gold, Immobilien oder Pokemon gesteckt haben.

Natürlich musst du dein Geld nicht investieren. Niemand zwingt dich dazu. Doch wenn du’s nicht investierst, dann gilt die Ausrede “Da verliert man all sein Geld” oder “Das ist so unsicher…” nicht mehr. Denn historisch betrachtet stimmt das auf lange Sicht einfach nicht.

Diese Erkenntnis sollte dich nicht ärgern, sondern freuen. Dein Risiko ist umso geringer, je länger du Zeit hast. Wie viel Geld du “verschenkst” wenn du vielleicht “nur” am Sparbuch oder “ganz sicher” dein Geld veranlagst, kannst du dir mit diesem Rechner ansehen – er zeigt dir die Renditen bei 2,4 und 6 %.

Du beginnst mit Jahren und legst jeden Monat zur Seite bis du bist.

| 2% Verzinsung: | ||

| 4% Verzinsung: | ||

| 6% Verzinsung: |

Auf den ersten Blick merkst du nicht, dass du am Sparbuch Geld verlierst. Es fühlt sich zwar ungut an, wenn du null komma irgendwas bekommst, aber in absoluten Zahlen wird das Geld nicht weniger. Real aufgrund der Inflation aber leider schon.

Wenn du dein Geld einfach nur am Sparbuch liegen lässt, dann wird es in Niedrigzinsphasen garantiert weniger – ohne Chance auf einen realen Gewinn.

Falls du diesen Artikel liest, während wir gerade wieder eine Hochzinsphase haben. Alles was wir bisher besprochen haben, gilt natürlich trotzdem. Auf lange Sicht, wirst du, wenn du dein Geld investierst mehr erzielen, als wenn du es nicht investierst.

Wenn du dir historische Daten ansiehst und über das Thema nachdenkst, dann wirst du relativ schnell erkennnen, dass Geld investieren langfristig Sinn macht. Damit zu beginnen ist auch relativ einfach.

In unserem kostenlosen Finanzplanungsguide erfährst du mehr zum Thema smarte Finanzplanung für AkademikerInnen.

Ich hab schon mal explizit darüber geschrieben, warum es so schwer ist langfristig zu denken, wenn’s um die Geldanlage geht. Eines der größten Probleme ist, dass es für viele Leute immer schwerer wird auf eine Belohnung zu warten.

Durch Amazon Prime erhalten wir unser Pakete 1-2 Tage nach Bestellung. Auf Netflix können wir die gesamte Staffel einer Serie an einem Tag bingen. Wenn du hungrig bist, nimmst du irgendeine App und bestellst dir etwas zu Essen. Der tägliche Komfort ist durch all diese Dinge massiv gestiegen.

Wir selbst bieten mit unserem Finanzplanungsservice österreichweite Online-Videoberatung – solange du Laptop, Handy oder Tablet und eine funtkionierende Internetverbindung hast. Unser Gehaltsverhandlungskurs “Einfach Mehr Gehalt” bringt dir bei, wie du bei jeder Gehaltsverhandlung mehr Gehalt rausholst und du kannst ihn dir bequem von zu Hause aus ansehen. Das alles ist sehr angenehm.

Und versteh’ mich nicht falsch – ich liebe es eine Bestellung aufzugeben und am nächsten Tag das Paket in Händen zu halten. Die Möglichkeiten die wir durch diverse Dienstleistungen und Apps haben sind ein Riesenvorteil.

Eine “Belohnung” aufzuschieben oder auf eine “Belohnung” zu warten wird immer schwieriger. Wenn du dich das nächste Mal irgendwo anstellen musst, dann nimm NICHT dein Smartphone. Sondern beobachte die Menschen rund um dich. Der Großteil von ihnen wird mit ihrem Handy “spielen”. Selbst 15 Sekunden Langeweile sind inzwischen zu viel. Das Handy löst das Problem… und zwar sofort. Aber dieser “Komfort” hat einen Preis, den wir unbewusst bezahlen.

Es scheint normal zu sein, Geld jetzt auszugeben und für’s Alter später zu sparen. Doch du solltest genau das Gegenteil machen. Jetzt etwas mehr zu sparen, bedeutet, dass du dir später über Geld keine Gedanken mehr machen musst (schau dir dazu auch unseren Artikel Pensionsvorsorge – Wie du den größten Fehler vermeidest an).

Ein paar Jahre früher zu starten bedeutet nicht nur, dass dein Investment mehr Zeit hat und du den Zinseszinseffekt noch besser ausnützt. Geld investieren und erst später zu konsumieren, wird zu einer Gewohnheit. Diese Gewohnheit wird sich dein gesamtes Leben lang auszahlen. Lass mich dir dazu eine kleine Anekdote erzählen.

Vor kurzem habe ich einen Interviewausschnitt von Brian Chesky, einem der Gründer von Airbnb, gesehen und er erzählte das er Jeff Bezos (Amazon-Gründer) folgendes fragte:

Und Bezos sagte:

Die Antwort von Buffet:

Sinnvoll langfristig zu sparen, macht dich nicht über Nacht reich

In diesem Fall schiebst du deine Belohnung auf. Wie du an den Zahlen von oben aber siehst, zahlt sich diese Belohnung enorm aus. Die Fähigkeit seine Belohnung aufzuschieben wirkt sich nicht nur auf dein finanzielles Leben positiv aus.

Jeweils ein Kind wurde an einen Tisch gesetzt. Auf dem Tisch wurde ein Marshmallow platziert. Dann erhielten die Kinder den folgenden Deal angeboten:

Der Forscher wird den Raum verlassen. Wenn die Kinder warten, bis er wieder zurück ist, dann bekommen sie noch ein zweites Marshmallow. Wer das Marshmallow in der Zwischenzeit isst, bekommt kein zweites Marshmallow.

Wie du dir vorstellen kannst, haben manche Kinder das Marshmallow sofort gegessen. Manche hielten allerdings die gesamte Zeit durch (was zu durchaus sehr amüsanten Videos führte, in denen sich die Kinder abzulenken versuchten 😉 ).

Denn es gab Folgestudien mit den Kindern des Marshmallow Experiments. Die Entwicklung der Kinder wurde beobachtet. Die Kinder, die auf ihre Belohnung warteten, schnitten viel besser ab, als die Kinder die sofort zugriffen.

Das sollte keine Überraschung sein. Selbstdisziplin, fokussiert sein und die Fähigkeit nicht dem ersten Impuls nachzugeben, sind entscheidende Eigenschaften, wenn man erfolgreich sein will – egal bei was.

Die gute Nachricht ist: Jeder kann das lernen. Falls du dir im Moment also denkst, dass du eher zu der Gruppe der Kinder gehörst, die sofort den Marshmallow verspeisen (wir alle kennen solche Situationen im Leben)… Keine Angst, du kannst das ändern.

Was machen die meisten Menschen, wenn sie eine Gehaltserhöhung bekommen? Sie geben die Erhöhung bereits im Vorhinein aus. Das ganze nennt sich “Lifestyle Inflation” – dein Lebensstil wird teurer. Die Erhöhung wird 1:1 ausgegeben und in einen teureren Lebensstil investiert. Sei es zwei Städtetrips mehr pro Jahr, die teureren Restaurants oder das neueste technische Gadget.

Wenn du dich erst mal an einen höheren Lebensstil gewohnt hast, dann ist zurückstecken und plötzlich wieder weniger Geld auszugeben fast unmöglich. Das bedeutet übrigens nicht, dass du deine gesamte Gehaltserhöhung sparen solltest. Mit unseren Klienten schlagen wir als grobe Faustregel immer folgendes vor:

Natürlich kannst du auch – je nach persönlichem Ziel – zwei Drittel langfristig sparen und ein Drittel mittelfristig sparen und gar nichts für Konsum verwenden. Oder mal 2/3 Spaß haben und 1/3 langfristig sparen. Die exakte Aufteilung ist egal. Eines solltest du aber realisieren: Du bist bisher mit deinem Gehalt ausgekommen. Nichts hat sich verändert – wieso solltest du den Großteil deiner Gehaltserhöhung für Konsum ausgeben?

Du kannst früher in Pension gehen und das machen was du willst, du erreichst deine mittelfristigen & langfristigen Ziele (Eigenheim? Weltreise? Finanzielle Freiheit?) schneller und einfacher. Außerdem ist die Regel extrem simpel & einfach anzuwenden und verhindert effektiv Lifestyle-Inflation.

Lade dir unseren Fahrplan für deine nächste Gehalterhöhung herunter und werde Profi im Gehalt verhandlen.

Das heißt übrigens absolut nicht, dass wir unser Leben nicht genießen sollen. Du solltest deine Belohnung auch nicht immer aufschieben. Wenn du das machst, dann führt das vermutlich zu einem miserablen und unglücklichen Leben.

Es geht um die Balance zwischen sinnvoll langfristig Geld anlegen und das Leben genießen..

Für die Zukunft zu sparen bedeutet definitiv nicht, dass wir im Hier und Jetzt auf alles verzichten sollen. Das was meiner Meinung nach am besten funktioniert, um die richtige Balance zu finden, sind zwei Dinge:

Das machst du gerade indem du diesen Artikel liest. Sehr oft realisieren wir gar nicht, dass wir wertvolle Zeit verschenken. Oder einen Weg einschlagen, der uns im aktuellen Moment als richtig erscheint, langfristig aber zu massiven Problemen führt.

Wenn du noch mehr zu dem Thema und vor allem finanzieller Freiheit lesen willst, dann empfehle ich dir unseren Artikel: „Finanzielle Freiheit – Wie viel Geld brauchst du eigentlich um nicht mehr arbeiten zu müssen?“

Vor allem solltest du dir überlegen was dir wirklich wichtig ist im Leben. Was uns zu Nummer 2 führt…

Deine Ziele bestimmen zu einem sehr großen Teil, wie du dein Leben führst. Speziell deine finanziellen Ziele sollten klar sein.

Du willst ein Haus in 5 Jahren? Du willst finanzielle Freiheit mit 60 Jahren (oder früher)? Du willst [füge dein Ziel ein]?

Wenn du das weißt und dir im Klaren bist wie viel du dafür benötigst, dann hast du einen riesigen Vorteil. Es ist viel schwerer der Lifestyle-Inflation nachzugeben, wenn die Frage lautet:

Klare Ziele helfen dir dabei zu identifizieren welche Käufe und Ausgaben wirklich sinnvoll sind und welche sich nicht mit deinen Lebenszielen decken.

Aber manche Ideen des Minimalismus können jedem helfen. Stell dir einfach die Frage:

Dafür gibst du dann Geld aus.

Wenn das 2-3 x in der Woche abends mit Freunden essen gehen ist, dann tu es. Meine Philosophie ist die: Anstatt auf Dinge zu verzichten die mich wirklich glücklich machen (zum Beispiel der Geruch eines herrlichen Chicken Tikka Massalas und der erste Biss ins Naan bei meinem Lieblingsinder), bin ich brutal konsequent bei Dingen die mich NICHT glücklich machen.

Du wirst mich vermutlich niemals mit einem Smartphone sehen, das mehr als 250 € gekostet hat. Ich werde vermutlich nie mehr als 5-6 Paar Schuhe haben.

Wenn DU allerdings Schuhe liebst und dich deine Kollektion jeden Tag mit Freude erfüllt. Cool, das ist kein Problem. 🙂

Sag dir selbst aber auf keinen Fall folgendes

Wenn das du bist…

Denk’ wirklich darüber nach was dich glücklich macht. Das kann niemand für dich entscheiden. Wenn du danach allerdings nach wie vor der Meinung bist, dass du zum “Glücklich sein” jedes halbe Jahr ein neues 1.000 € Handy brauchst, dann ruf kurz bei uns durch. Ich informiere dann Batman für einen Kurzbesuch…

Es ist ziemlich wahrscheinlich, dass sich deine Lebensziele im Laufe der Zeit verändern. Was dich jetzt glücklich macht, nervt dich vielleicht in 10 Jahren. Was aber immer gelten wird: Wenn du früh genug damit beginnst dein Geld sinnvoll zu investieren (mittel- UND langfristig), dann baust du dir garantiert mehr Vermögen auf.

Vermögen, dass du dann für neue Möglichkeiten verwenden kannst, ohne dein (finanzielles) Leben zu gefährden.

Egal was du willst – ich kann dir nicht garantieren, dass dich mehr Geld glücklich macht. Aber mehr Geld bedeutet mehr Optionen im Leben.

Es gibt eine Sache die wir noch gar nicht behandelt haben und das obwohl wir über langfristiges Investment sprechen…

Wir haben dazu schon einige Artikel geschrieben. Hier sind zwei die du lesen solltest:

Kannst du dich noch an Costis Mitsotakis vom Anfang des Artikels erinnern? Der Pechvogel der als Einziger im kleinen spanischen Dorf Sodeto NICHT Millionär wurde?

Ich habe jetzt kein “Gewinn garantiert” – Lotterieticket für dich, aber was Ähnliches 😉 …

1. Wenn du generell wissen willst worauf’s für dich als Uni- oder FH-Absolvent ankommt, wenn’s um deine Finanzen geht, dann

2. Du kannst auch sofort mit uns sprechen. Sieh dir an was wir für dich machen können.

PS: