Achtung!

Wir führen gerade Wartungsarbeiten durch.

Downloads, Login, Accounterstellung & Co funktioniert voraussichtlich von 21:00 bis 22:30 am 13.04.2021 nicht.

Wir entschuldigen uns für die Unannehmlichkeiten.

Hast du gewusst, dass Yesterday ursprünglich „Scrambled eggs“ hieß?

Keine Angst. Es ergibt gleich Sinn was deine Vorsorge mit den Beatles verbindet 😉

Yesterday ist einer der erfolgreichsten Songs aller Zeiten. Paul McCartney selbst hält ihn für seine beste Arbeit. Mehr als 1.200 verschiedene Versionen von Yesterday wurden bisher aufgenommen. MTV und Rolling Stone wählten ihn zum besten Popsong aller Zeiten und 1997 wurde Yesterday in die Grammy Hall of Fame aufgenommen. Es ist also keine Übertreibung die Nummer als eine der erfolgreichsten aller Zeiten zu bezeichnen. In der Anfangsphase hieß er allerdings “Scrambled Eggs“.

“Scrambled eggs, oh you’ve got such lovely legs, scrambled eggs. Oh, my baby, how I love your legs…” war der dazugehörende Text. Glaubst du der Song wäre so erfolgreich gewesen, wenn er so veröffentlich worden wäre? Höchstwahrscheinlich nicht. Yesterday wäre nicht zu dem Hit geworden, der er ist – selbst mit der richtigen Melodie und den richtigen Instrumenten.

Bei der fondsgebundenen Lebensversicherung (ab jetzt „Lebensversicherung“=LV) verhält es sich exakt gleich. Sie ist das richtige Instrument für die langfristige Vorsorge.

Drei der entscheidenden Details sind die Fondsauswahl, die Gesamtkosten des Vertrags und deine individuellen Präferenzen. Analysieren wir diese Faktoren im Detail.

Du kannst das schnellste Auto haben, wenn der Fahrer nicht gut ist, dann passt’s nicht. Die fondsgebundene LV ist dabei der Rennwagen und die ausgewählten Fonds sind der Fahrer. Die günstigsten Vertragsgebühren und 500+ Fonds zur Auswahl garantieren nicht, dass dein Vertrag sinnvoll ist. Wenn die Fonds nicht gut sind, machst du keine hohe Rendite.

Aber selbst gute Fonds helfen dir nicht, wenn du sie schlecht einsetzt. Die laufende Adaptierung an die Marktsituation, aber vor allem auch an deine persönliche Lebenssituation ist entscheidend. Das bedeutet, zum Beispiel, dass du in jungen Jahren offensiver anlegen kannst. Du wirst dadurch kaum Nachteile haben. Je älter du bist, desto sicherer bzw. “schwankungsärmer” sollte deine Anlage werden.

Fast jedes Unternehmen in der Versicherungsbranche bietet eine fondsgebundene LV an. Die Kosten der Verträge sind stark unterschiedlich und auf den ersten Blick nicht immer vergleichbar. Je mehr Sprit dein Auto braucht, desto teurer wird es. Je mehr Kosten deine fondsgebundene Versicherung hat desto weniger bleibt bei dir übrig.

Manche Verträge sind ganz ok und einige wenige sind wirklich top. Ein wichtiges Detail ist, dass sich die Kosten mit der Vertragslaufzeit verändern. Es gibt Verträge die auf die Laufzeit von 20 Jahren zum Mittelmaß gehören, aber bei 30 Jahren absolute Nummer 1 sind. Ich weiß, das hört sich frustrierend und kompliziert an.

Wir machen in dem Bereich regelmäßige Marktscreenings um die besten Anbieter zu identifizieren und für dich individuell anzupassen. Damit du ein Gefühl dafür bekommst was die Auswirkungen sind:

Verträge mit den exakt gleichen Fonds, der gleichen Laufzeit und der gleichen Sparhöhe (zum Beispiel 100,— € monatlich) können von Gesellschaft zu Gesellschaft Unterschiede von + oder – 10.000 € und mehr aufweisen.

Vielleicht hättest du gerne einen Elektromotor oder dir sind Rennwagen völlig egal und du bist lieber mit dem Fahrrad unterwegs. Genauso bevorzugst du möglicherweise eine stark nachhaltige & umweltorientierte Veranlagungsstrategie oder möchtest zu gewissen Zeitpunkten größere Summen an Geld entnehmen.

Es gibt Verträge bei denen laufende Entnahmen ganz einfach darstellbar sind und die Verträge auch einfach wieder aufgefüllt werden können. Manche sind so strukturiert, dass du die ersten Jahre gar keinen Zugriff hast, bei anderen kannst du ab dem ersten Monat auf das Geld zugreifen.

In unserem ultimativen Finanzplanungsguide für JungakademikerInnen analysieren wir unter anderem welche Varianten es bei der Vorsorge für’s Alter sonst noch gibt und welche Fehler du bei deiner persönlichen Pensionsvorsorge und Finanzplanung vermeiden musst.

Hol dir den ultimativen Guide als PDF…

Vor 15 Jahren war es wirklich schwierig. Inzwischen sind die Gesellschaften aber sogar gesetzlich verpflichtet, dass sie zB ihre Kosten offen und transparent darstellen. Somit lassen sich Verträge sogar händisch auf den Euro genau nachrechnen. Ja, manche Leute gehen gerne ins Kino, wir rechnen Modellrechnungen nach. Nein, so “schlimm” ist es nicht – wir gehen auch gerne mal ins Kino. Aber in unserem Marktscreening rechnen wir natürlich alles nach.

Die Kosten sind nur ein Punkt von vielen. Wir haben in diesem Artikel bisher 3 große Punkte angesprochen. Hinzu kommt noch die Servicequalität der Gesellschaft, ob es zusätzliche Besonderheiten gibt und vor allem wie gut die Beratung zur Geldanlage an sich ist. Das alles ist aber nicht geheim – sondern klar und transparent.

Der Grund dafür ist die Steuer.

Auf einem normalen Wertpapierdepot bezahlst du 27,5 % Kapitalertragssteuer auf alle deine Gewinne. Was bedeutet das konkret?

Du hättest somit ca. 400.000 € angesammelt wenn du im Durchschnitt 6 % Zinsen pro Jahr erzielst. Davon sind 304.000 € Zinsen. Diese Zinsen wirst du mit 27,5 % versteuern. Das heißt du zahlst ca. 84.000 € an Steuern.

Insgesamt bleiben dir also ca. 316.000 € übrig.

Hände hoch wer sich darüber freut die 84.000 € Steuern zu zahlen… Keiner?

Bei einer fondsgebundenen LV zahlst du 4 % Versicherungssteuer auf deine eingezahlten Beträge.

Bei 200 € über 40 Jahre sind das insgesamt 3.840 €. Deine Gewinne sind damit endbesteuert.

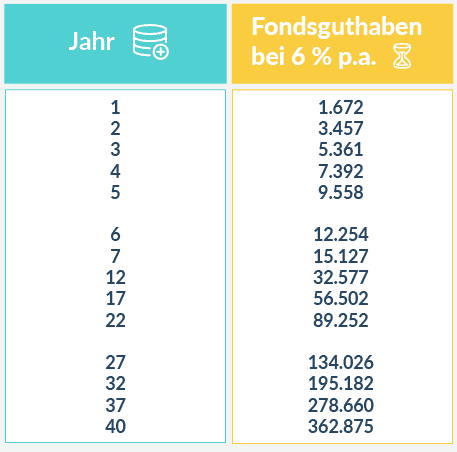

Natürlich fallen bei der fondsgebunden LV sonst auch noch Kosten an. Anstatt sie hier einzeln aufzulisten sehen wir uns die Zahlen aus einer Modellrechnung über 40 Jahre an. Wir sparen hier auch 200,— € (bereits inklusive der 4% Versicherungssteuer).

Die Zahlen stammen wie gesagt von einer echten Modellrechnung. Je nachdem wann du diesen Artikel liest, ist es sehr wahrscheinlich, dass die Zahlen anders aussehen – und zwar noch besser für die fondsgebundene Lebensversicherung.

Was du hier an den Zahlen erkennst, ist dass du in den ersten fünf Jahren mehr eingezahlt hast, als im Topf liegt. Das ist ein Teil der Kosten, der fondsgebundenen Lebensversicherung. Je nach Variante bist du nach 7 – 12 Jahren breakeven. Auf lange Sicht siehst du aber wie viel mehr du hast. In dem Fall gewinnst du durch die fondsgebundene LV ca. 47.000 € in Cash gegenüber dem Wertpapierdepot.

Egal ob Depotgebühr oder Ausgabeaufschlag. Nehmen wir an du hättest im Durchschnitt 2% Ausgabeaufschlag (was wirklich niedrig wäre und eher unrealistisch ist; außer du verwendest nur Indexfonds & ETF – weiter unten mehr dazu) – das würde dein Gesamtergebnis nochmals um die 6.000 € senken. Selbst eine Depotgebühr von nur 0,1% p.a. kostet dich ein paar Tausender über diesen Zeitraum.

Das heißt, du veränderst nie deine Veranlagung. Denn wenn du deine Veranlagung veränderst, dann müsstest du sofort Steuern zahlen und du hättest abermals Kosten für die Umschichtung. Das wiederum verringert dir deinen Zinseszinseffekt und somit dein Ergebnis nochmals drastisch.

Bei den sinnvollen Anbietern einer fondsgebundenen Lebensversicherung kannst du 6 – 12 mal pro Jahr die Veranlagung ändern – ohne zusätzliche Kosten oder Steuerlast. Das ganze rechnet sich natürlich noch immer, selbst wenn du am Wertpapierdepot nur ETF/Indexfonds verwendest, und deshalb keine Ausgabeaufschläge bezahlst (sieh dir dazu den Artikel: „Fondsgebundene Lebensversicherung – Wie du langfristig erfolgreich Geld anlegst“ an).

Übrigens: Damit sich das ganze rechnet, musst du nicht 6% p.a. erzielen. Die obige Rechnung ist noch immer stark positiv Richtung fondsgebundener LV, auch wenn du nur 3 oder 4% p.a. erzielst. Diese 3-4% sind zwar nicht garantiert, aber sehr realistisch.

Sie macht auf kurze Sicht keinen Sinn. Wenn du 6 bis 8 Jahre oder irgendwo in der Größenordnung anlegen willst, dann steht dir nur das Wertpapierdepot zur Verfügung. Die fondsgebundene LV macht aufgrund der Anfangskosten für diesen Zeitraum keinen Sinn. Langfristig macht das Wertpapierdepot, wie die Zahlen oben klar zeigen, wiederum keinen Sinn.

Ich mach’ mir jetzt eine Portion “scrambled eggs“ während du dir noch durchlesen kannst, was deine nächsten Schritte sind.

1. Wenn du mehr über langfristige Vorsorge lesen willst dann sieh dir den Artikel zu den 3 größten Fehlern bei der Altersvorsorge an und finde heraus wie du sie vermeidest.

2. Oder hol‘ dir unseren ultimativen Finanzplanungsguide für JungakademikerInnen…

3. Wenn du für dich persönlich die richtige Alternative finden willst und du JungakademikerIn bist, dann starte deine Finanzplanung. Es ist unverbindlich und kostenfrei – wir hassen schmierige Verkaufsgespräche und Leute die einem etwas andrehen wollen.