Achtung!

Wir führen gerade Wartungsarbeiten durch.

Downloads, Login, Accounterstellung & Co funktioniert voraussichtlich von 21:00 bis 22:30 am 13.04.2021 nicht.

Wir entschuldigen uns für die Unannehmlichkeiten.

Deine DNA ist nicht in Stein gemeißelt

Ein Team von Forschern hat bewiesen, dass die Lebensumstände bzw. die Umwelt in unserer Kindheit Einfluss auf unsere DNA haben. Das kann zum Beispiel die längere Abwesenheit eines Elternteils sein oder die Anzahl der aufgeschnappten “Keime”.

Die Veränderungen an unserer DNA beeinflussen auch, ob und wann wir bestimmte Krankheiten im Erwachsenenalter bekommen. Unsere Kindheitserlebnisse können somit unsere DNA – sowohl positiv als auch negativ – dauerhaft verändern.

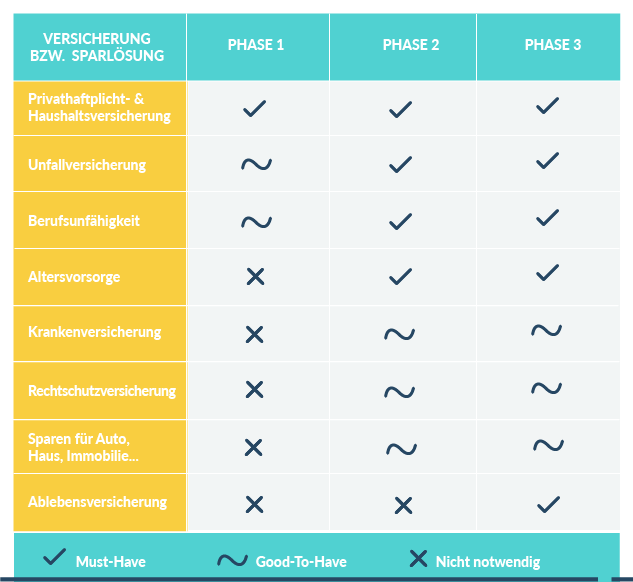

Wir sehen uns in diesem Artikel an, was du als Akademiker bzw. Student zu welchem Zeitpunkt unbedingt brauchst – und worauf du verzichten kannst.

Wir teilen das ganze in 3 große Phasen auf…

Generell solltest du in der Phase den Fokus auf die existenzbedrohenden Risiken legen. Existenzbedrohend bedeutet, dass wenn was passiert, deine (finanzielle) Zukunft in Gefahr ist…

Bei der Privathaftpflichtversicherung bist du manchmal noch über deine Eltern mitversichert.

Wir haben das ganze in einem eigenen Artikel genauer betrachtet… Wo bist du als StudentIn nicht mehr mitversichert?

Die oben angeführte Unfallversicherung musst du selbst haben oder deine Eltern haben sie explizit für dich abgeschlossen. Automatisch bist du hier nicht mitversichert.

Die Berufsunfähigkeitsversicherung musst du ebenfalls explizit für dich machen – da gibt’s auch keine Mitversicherung.

Und ja während des Studiums wirst du vermutlich nicht Unmengen an Geld zu verschenken haben…

Aber über die Risiken Unfall und Berufsunfähigkeit solltest du trotzdem nachdenken – denn im Fall der Fälle ist’s ohne Schutz eher fad.

Aber Achtung – mach’ nicht irgendwas. Wenn, dann sofort mit Akademikerboni. Du kannst dazu einfach mit uns sprechen und unseren Finanzplanungsservice nutzen – klicke den Button um mehr zu erfahren.

Falls du bereits dein eigenes Geld verdienst, dann gehe weiter zu Phase 2 – auch wenn du gerade noch studierst.

Wenn noch kein fixes Einkommen da ist, dann würden wir hier vorerst gar nichts machen.

Auch hier sieht’s ähnlich aus. Ohne fixem Einkommen oder vorhandenem Vermögen musst du dir darüber den Kopf nicht zerbrechen…

Phase 1, Phase 2, … hört sich ein bisschen an als ob wir das Marvel Kinouniversum planen.

Sorry, mit übernatürlichen Superkräften können wir nicht dienen, aber wenn du das alles beachtest ist deine Finanzplanung mindestens so gut wie der Hulk wütend ist.

Wir haben darüber bereits ausführlich in unserem ultimativen Finanzplanungsguide für Jungakademiker geschrieben. Weiter unten dazu mehr…

Je nachdem wie alt du bist, was im Detail in deiner individuellen Situation notwendig ist und welche Good-to-have Versicherungen du von Anfang an haben willst.

Falls du noch keine Kinder hast oder eine Finanzierung am Laufen ist, dann brauchst du versicherungstechnisch im Moment nichts anderes (siehe Phase 3 um zu erfahren was du mit Kindern oder einer Finanzierung benötigst).

Für alle die unseren Finanzplanungsservice nutzen sieht das ganze übrigens so aus (wenn die Planung fertig ist)…

Wenn du dich gerade fragst wofür du die oben angeführten Versicherungen eigentlich brauchst…

Hier erfährst du alles worauf’s für dich als AkademikerIn ankommt, wenn’s um Versichern, Vorsorge, Geldanlage & Co geht.

Was du aber vermutlich benötigst ist eine eigene Krankenversicherung für dein jeweiliges Aufenthaltsland. Manchmal regelt das aber auch der Arbeitgeber.

Da dies so stark von der individuellen Situation abhängt, lässt sich hier pauschal nichts sagen – auch dafür solltest du unseren Finanzplanungsservice nutzen.

Dort erfährst du nicht nur alles über die notwendigen Versicherungen sondern auch wie du sinnvoll Geld anlegst und worauf du bei der Altersvorsorge achten musst. Da wir gerade davon sprechen…

Mit einem geregelten, fixen Einkommen solltest du auch mit der Altersvorsorge starten. Ein paar Jahre früher oder später haben dramatische Auswirkungen auf dein Gesamtergebnis.

Aber wie bei allen Sachen solltest du nicht irgendwas machen. Wenn du beispielsweise eine klassische Lebensversicherung oder eine staatlich geförderte Zukunftsvorsorge hast, dann ist das bestenfalls supoptimal.

Selbst wenn du das richtige Tool auswählst kannst du Fehler machen.

Aber einer mehr geht noch… 😉

Neben der Frage wie du am besten für’s Alter sparen solltest, stellt sich auch die Frage “Wie viel solltest du als AkademikerIn für’s Alter sparen?”. Folge dem Link zu einem eigenen Artikel darüber. Generell kannst du allen Links von oben folgen um mehr darüber zu erfahren.

Je nach Situation wirst du zum Start bei einer monatlich Sparrate zwischen 75 € bis 200 € liegen.

Hier kommt’s natürlich stark auf deine individuellen Wünsche, Ziele und Vorstellungen an. Wenn du dir das Video oben angesehen hast, dann hast du schon einen groben Einblick erhalten.

Als Startpunkt eignet sich unser Artikel zum Thema Wie du in 5 einfachen Schritten deine Sparprozesse automatisierst und keine Zeit mehr verschwendest…

Falls du hier gelandet bist, ohne Phase 2 gelesen zu haben…

Bitte hole das zuerst nach. Denn das ist die Basis für Phase 3. Um bei den Kinoreferenzen (siehe Phase 2 😉 ) zu bleiben – du siehst dir vermutlich auch nicht den 2. Teil eines Films an, wenn du den ersten noch nicht gesehen hast.

Wir warten so lange hier…

Also…

Aktuell solltest du die must-haves, also eine Privathaftpflichtversicherung, Berufsunfähigkeitsversicherung und eine Unfallversicherung haben.

Und vielleicht auch eine Absicherung von den good-to-haves: Krankenzusatzversicherung und eine Rechtsschutzversicherung.

Wenn du stirbst (egal ob durch Unfall oder Krankheit) dann soll ein einmaliger Betrag zur Verfügung stehen – entweder zur (teilweisen) Bezahlung des Kredits oder für die Ausbildung und das Leben deiner Kinder.

Wenn du dir zum Beispiel 150.000 € für 20 Jahre absicherst, dann kostet dich das irgendwo zwischen 7,– bis 14,– € monatlich. Je nachdem wie deine individuelle Situation ist – wenn du Raucher oder Motorradfahrer bist, dann hat das meistens eine erhebliche Auswirkung.

Die sollte allerdings fallend gestaltet sein (= jedes Jahr wird der Ablebensbetrag weniger, da du ja deinen Kredit zurückzahlst). Fallende Varianten sind einfach um einiges günstiger.

Für die Kinder empfehlen wir eine gesonderte Absicherung die NICHT fallend ist.

Wenn du generell herausfinden willst, was du speziell für deine Kinder benötigst, dann lies den Artikel Worauf kommt es bei Finanzen, Versicherungen & Co an, wenn das erste Kind da ist?

Vermutlich läuft zu diesem Zeitpunkt schon ein Baustein. Der Baustein ist unabhängig vom Thema Haus/Wohnung oder Kinder. Denn deine Vorsorge fürs Alter sollte von Anfang an so geplant sein, dass du sie dir immer “leisten” kannst – egal ob ein Kredit zurückzuzahlen ist oder das erste Kind da ist.

Speziell wenn beispielsweise in der Karenzzeit das Einkommen geringer ist, dann kann man den Betrag natürlich vorübergehend reduzieren.

Das ist je nach Situation komplett individuell zu bewerten. Je nachdem wie viel Geld neben der Kreditrate noch zum Sparen übrig bleibt sollte auch dieses Geld sinnvoll veranlagt werden.

Wie du am besten für die Kinder sparst erfährst du auch im Artikel “Worauf kommt es bei Finanzen, Versicherungen & Co an, wenn das erste Kind da ist?”.

Ähnlich wie beim Sparen ist alles was nach diesen 3 Phasen kommt individuell zu planen.

Egal ob’s um die Planung der Pension oder zukünftige Ziele (Weltreise? Ferienhaus am Strand? Der Aston Martin mit 50?) geht.

Hier ist nochmals eine grobe Übersicht was du zu welchem Zeitpunkt benötigst und was es kosten darf…

(wenn du das am Handy liest, dann musst du vermutlich ins Querformat wechseln 😉 )

(wobei du die Unfallversicherung vermutlich schon wirklich ab Phase 1 haben solltest 😉 )

Für jede Phase kommt dann natürlich noch deine individuelle Sparrate für alle anderen Ziele hinzu.

Es kommt vor allem auf die Bedingungen an. Wenn du als Uni- oder FH-Absolvent keine Spezialbedingungen hast, dann ist die Wahrscheinlichkeit relativ groß, dass du aktuell für zu wenig Leistung zu viel bezahlst.

Genau wie unsere Erfahrungen und Lebensumstände im Kindheitsalter unsere DNA beeinflussen…

Und manchmal kommt’s nur auf den Zeitpunkt an, wann du etwas angehst.

Dort erfährst du worauf’s als Akademiker wirklich ankommt wenn’s um Versicherungen, Geldanalge, Vorsorge & Co geht … und wie du dir Akademikerboni holst.

Wenn du den schon kennst oder sofort starten willst… dann sprich direkt mit uns und starte mit deiner individuellen Planung.